Tähelepanu! Artikkel on enam kui 5 aastat vana ning kuulub väljaande digitaalsesse arhiivi. Väljaanne ei uuenda ega kaasajasta arhiveeritud sisu, mistõttu võib olla vajalik kaasaegsete allikatega tutvumine

Tallinna Sadam emiteeris 105 miljoni euro väärtuses pikaajalisi võlakirju

Novembris allkirjastasid Tallinna Sadam ning Swedbank lepingu 10-aastase tähtajaga võlakirjade emiteerimiseks. Emissiooni maht oli 105 miljonit eurot ning selle märkis tervikuna Swedbank, kes tõusis tehingu tulemusena ühtlasi Tallinna Sadama suurimaks finantseerijaks.

Tallinna Sadama juhatuse liikme-finantsjuhi Marko Raidi sõnul refinantseeritakse emissioonist laekuva rahaga varajasemaid võlakohustusi, mille lunastustähtaeg saabus novembri lõpus. “Tegemist on Tallinna Sadama ajaloo suurima väärtusega finantseerimistehinguga. Senine suurim finantseerimistehing toimus aasta varem mahus 75 miljonit eurot ning ka toona pakkus parimaid tingimusi finantseerimiseks just Swedbank,” selgitas Raid pressiteates.

Selleaastase tehingu puhul esitasid oma pakkumuse kõik Eestis tegutsevad suuremad kommertspangad. Lisaks pankadele osalesid oma ühispakkumusega esmakordselt ka Eesti pensionifondid, kes soovisid paigutada pensioniraha Eesti majandusse.

“Positiivselt üllatas nii paljude pankade ja pensionifondide huvi ja valmisolek pakkuda pikaajalist finantseeringut soodsatel ning meie jaoks sobivatel tingimustel. See asjaolu annab tunnistust, et oleme usaldusväärne koostööpartner nii pankade kui ka Eesti pensionifondide jaoks,” märkis Marko Raid.

Swedbanki ettevõtete panganduse juht Liisi Himma kinnitas, et Swedbank peab partnerlust Tallinna Sadamaga väga oluliseks: „Meil on hea meel jätkata pikaajalist ja usalduslikku koostööd ning toetada Tallinna Sadama arengut eriti praegu, kus ettevõte plaanib aktsiate avalikku esmaemissiooni.“

Tehingu tulemusena korrastus lisaks ettevõtte lühi- ja pikaajaliste kohustuste struktuur, mis on muuhulgas oluline planeeritava Tallinna Sadama aktsiate avaliku esmapakkumuse (IPO) kontekstis.

Tehingu tulemusena langes ka ettevõtte laenuportfelli keskmine intressimarginaal, mis on nüüd 0,93%. Aasta lõpuks on prognooside kohaselt ettevõttel laenukohustusi kokku 233 miljonit eurot.

Seotud lood

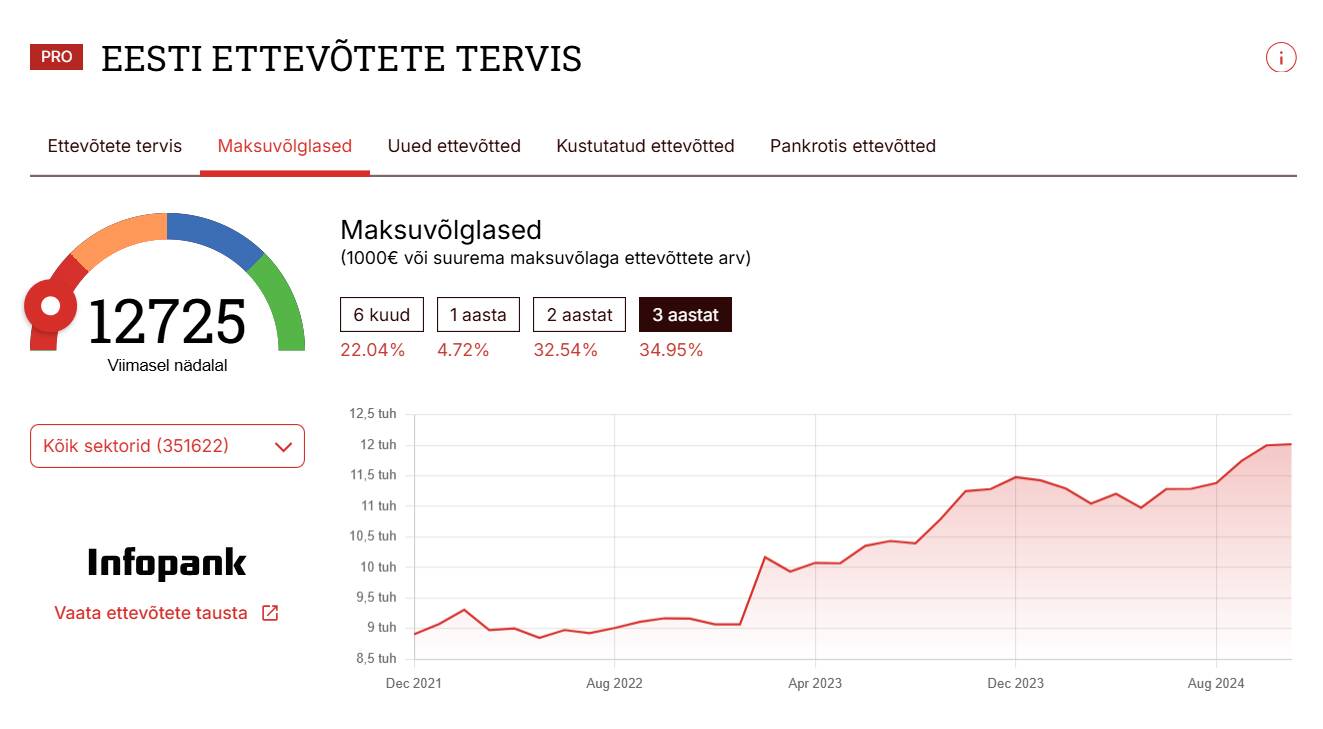

Eesti ettevõtlusmaastikul on viimastel aastatel ilmnenud murettekitav trend: maksuvõlgade ja pankrottide arv kasvab märgatavalt. Statistika näitab, et maksuvõlglaste arv on viimase kolme aastaga suurenenud 35% ning pankrotis ettevõtete arv koguni 48%. Sellises olukorras on oluline, et ettevõtted saaksid oma võlanõuded kiiremini ja efektiivsemalt lahendatud. Siin tulebki appi Infopanga võlaregister, mis pakub innovatiivset ja praktilist lahendust võlgnikega tegelemiseks.

Enimloetud

1

Vaata täismahus videot Andres Uusoja ettekandest

2

4

Viimased uudised

Kõrgvesi on muutnud teid läbimatuks ka Pärnumaal

Hetkel kuum

Liitu uudiskirjaga

Telli uudiskiri ning saad oma postkasti päeva olulisemad uudised.

Tagasi Logistikauudised esilehele