Tähelepanu! Artikkel on enam kui 5 aastat vana ning kuulub väljaande digitaalsesse arhiivi. Väljaanne ei uuenda ega kaasajasta arhiveeritud sisu, mistõttu võib olla vajalik kaasaegsete allikatega tutvumine

BLRT: Maksuhalduriga vaieldes tuleb minna kohtusse

Alates 2009. aastast on BLRT kontsernis läbi viidud 5 maksurevisjoni, mille tulemusena määrati tasumisele makse enam kui 12 miljoni euro ulatuses.

Kontrollimiseks valiti BLRT kontserni kuuluvast 77 ettevõtetest 2, millele suhtes teostati põhjalik maksurevisjon. Rainer Osanik ütles, et peale arvukaid vaidlusi sh kohtuvaidlusi on reaalselt tasutud juurdemääramisele kuuluvaid makse ca 800 000 eurot, vähem kui 10% määrusest. Hetkel on pooleli vaidlused, mille maksunõude suurus on pea 250 000 eurot.

Viimase viie aasta jooksul on BLRT Grupi ettevõtetes toimunud arvukalt üksikjuhtumite kontrolle (enamasti on kontrollitud käibemaksu maksmist) ja saadud on lugematul hulgal korraldusi kolmandatele isikutele teabe saamiseks. Samas mitte kõik korraldused teabe saamiseks pole olnud õiguspärased. Käesoleval aastal on ettevõte vaidlustanud 2 korraldust ning vaie on mõlemal juhul rahuldatud.

Kõige suurem maksumääramine ühe kontrolli põhjal on olnud enam kui 7 miljonit eurot, tõdes Osanik. Sellest reaalselt peale vaidlusi kuulus tasumisele veidi alla 600 000 eruro. „Kõige pikem revisjon kestis ligi 3 aastat. Maksuotsus on kohtus vaidlustatud ja menetlus alles kestab. Seega käsitleme menetluses sündmuseid, mis toimusid enam kui 3 aastat tagasi”, selgitas Osanik. „Mitte ükski läbiviidud üksikjuhtumi kontrollidest ja revisjonidest pole jõustunud maksuhalduri poolt algselt soovitud tulemusega.” Vaide ja kohtumenetluste tulemusena on maksuotsused kas tühistatud või tasumisele kuuluvaid makse oluliselt vähendatud. „Kellel on ressurssi vaielda ja kohtus käia, jõuab eesmärgini”, tõdes Osanik.

Kontseptsioon, et maksuhalduril tuleb välja selgitada kõik asjaolud sh maksukohustust suurendavad kui vähendavad, praktikas ei pruugi käibida. „Maksu määratakse sellele, kellel on raha, mitte sellele, kes makse ei tasu”, ütles Osanik kommenteerides revidentide töömetoodikat. „ Ennastsalgavalt ja ohjeldamatult kulutatakse ressurssi (st maksumaksja raha) tõendamaks, et maksu ei pea maksma mitte see osapool, kes selle deklareerimata jätab või tasumisest kõrvale hoidub, vaid see osapool kes eeltoodud isikutega heauskselt tehingu tegi. Müüja maksukohustusi püütakse omistada ostjale.”

Osanikul on kahju, et maksumenetluses omavad revidendi poolt kogutud kaudsed tõendid suuremat tõendusjõudu, kui kontrollitava enda poolt esitatavad vastupidist tõendavad otsesed tõendid. Uurimispõhimõtet ja kaalutlusõigust kui tegelikkuses objektiivsuse kriteeriume rakendatakse subjektiivselt ja kasuistlikult. Olukorra teeb ettevõtte jaoks sageli keeruliseks, et maksuhaldurile on maksumenetluses kõik abinõud lubatud, ka need, mille seaduspärasus on kaheldav.

Kuigi maksukorralduse seadus sätestab üldpõhimõtte, et nii maksumenetlus ja maksukontroll peavad olema kiired ja maksumaksjat mitte liialt koormavad, tegelikkuses pahatihti neid põhimõtteid ei järgita. Varjatult ja ühe menetluse raames kogutakse tõendeid teise menetluse jaoks. „Kampaania korras lauskontrollid tingivad kampaania korras ka maksude määramise”, ütles Osanik esinedes. „Väljakuulutatud kontrollikampaaniad ei saa lõppeda tulemuseta ning tulemuse saavutamise nimel ei hoolita meetoditest, tegelikest asjaoludest ega kuulata kainet mõistust. Soov ilmtingimata „ebamugavale“ maksumaksjale kohta kätte näidata kaalub üle sellise tegevuse majandusliku otstarbekohasuse.”

Hetkel on BLTR Grupil maksuhalduriga pooleli kohtuvaidlus, milles maksunõue on alla 2000 eurot ning kus on ettevõttel faktiliselt võimalik tõestada maksuhalduri eksimust maksu määramisel. Kohtukulud, mida maksuhaldur peab kandma kaotuse korral, ületavad maksunõuet.

Ettekandes rõhutas Osanik, et ettevõttel kellel on vaidlusi maksuametiga, neil tasub investeerida maksuteadmistesse ja kuulata kogenenumaid. „Arvestades meie suurust ja atraktiivsust tuleb investeerida konsultatsioonidesse, tarkadesse spetsialistidesse, headesse nõustajatesse, kes oskavad võimalikku maksuriski aegsasti näha ning seeläbi on võimalik oma tegevusi ümber planeerida ja maksuriske maandada”, lisas Osanik.

Maksuhalduri kontrollide tulemusena on ettevõtte järjepidevalt investeerinud järelevalve tehnoloogiasse. Varasemate kontrollide käigus tajus ettevõtte juhtkond, et nad ei suuda oma süütust tõendada olukorras kus tehingu üks pool väidab, et pole teisest tehingupartnerist kunagi midagi kuulnud. „Usuti neid ja mitte meid. Oleme nüüdseks oma territooriumid videovalvestanud, meil on elektroonsed läbipääsusüsteemid, keerulised lubade süsteemid, mitmekordsed isikute- sõidukite ja kaubakontrolliprotseduurid (nii elektroonsed kui füüsilised) jne”, kirjeldas Osanik ettevõtte väidete tõestamiseks loodud süsteemi.

Kokkuvõtteks tõdes Osanik, et maksukontroll ei ole katastroof ja maksuotsus ei ole maailma lõpp. „Kui enda veendumusel oled tegutsenud seaduskuulekalt, siis isegi juhul kui maksuhaldur sinuga ei nõustu, tõendab maksuvaidluste statistika, et maksuhaldur eksib üpris tihti.”

Maksuhalduriga vaidlustest on Osanik õppinud seda , et hoolsuskohustuse täitmisele tuleb pöörata oluliselt rohkem tähelepanu. Vahest võib mõne töötaja süütu näpuviga põhjustada sündmuste ahela, mida maksuhaldur võib tituleerida maksupettusena. Kuigi ise oled aus, ei pruugi seda olla tehingupartnerid, seega tuleb teada ettevõtete tausta ja ajalugu kellega tehinguid teed. „Tea enda õigusi ja seisa nende eest. Korraldusi mis on ebaseaduslikud ei tule täita”, tõdes Osanik. „Maksumenetlus mis kestab ebamõistlikult kaua ei tule aktsepteerida. Kui muud moodi ei õnnestu tõde jalule seada, siis tuleb minna kasvõi kohtusse."

Seotud lood

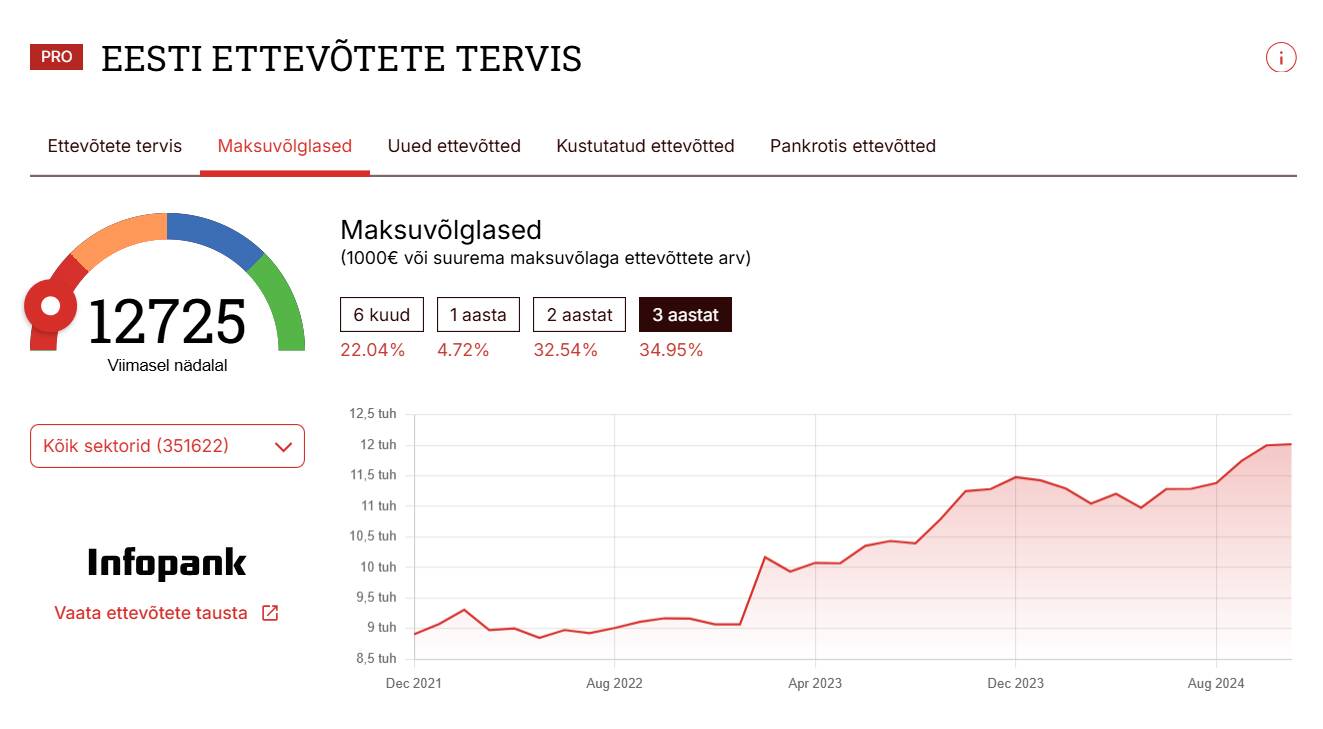

Eesti ettevõtlusmaastikul on viimastel aastatel ilmnenud murettekitav trend: maksuvõlgade ja pankrottide arv kasvab märgatavalt. Statistika näitab, et maksuvõlglaste arv on viimase kolme aastaga suurenenud 35% ning pankrotis ettevõtete arv koguni 48%. Sellises olukorras on oluline, et ettevõtted saaksid oma võlanõuded kiiremini ja efektiivsemalt lahendatud. Siin tulebki appi Infopanga võlaregister, mis pakub innovatiivset ja praktilist lahendust võlgnikega tegelemiseks.

Enimloetud

3

Vaata täismahus videot Andres Uusoja ettekandest

Viimased uudised

Hetkel kuum

Liitu uudiskirjaga

Telli uudiskiri ning saad oma postkasti päeva olulisemad uudised.

Tagasi Logistikauudised esilehele